✔Intel упускает миллиарды из-за дефицита процессоров и производственных проблем — акции рухнули на 11 % - «Новости сети»

Вчерашний оптимизм инвесторов по поводу способности Intel зарабатывать на буме ИИ быстро улетучился после публикации официальной финансовой статистики. Руководство компании было вынуждено признать, что не успевает за спросом в серверном сегменте, с уровнем качества новых техпроцессов есть проблемы, а клиенты примут решение об использовании технологии Intel 14A не ранее конца 2026 года.

Итоги 2025 года: носимые устройства

Итоги 2025 года: почему память стала роскошью и что будет дальше

Итоги 2025 года: интернет-индустрия

Итоги 2025 года: процессоры для ПК

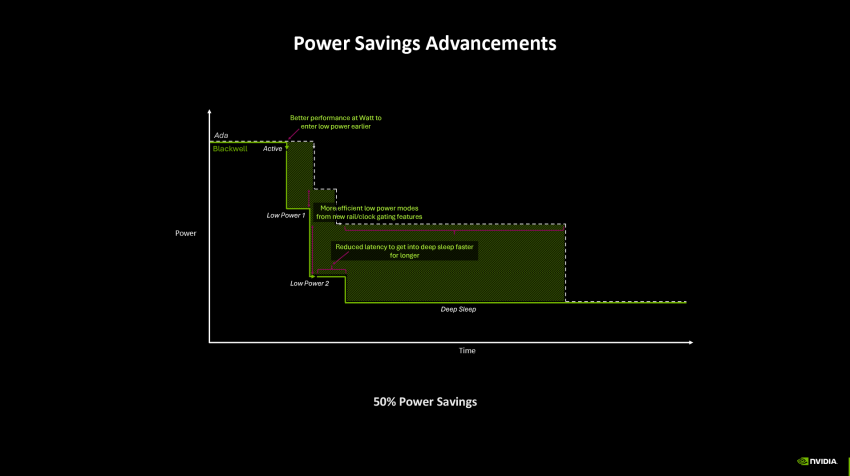

Итоги 2025 года: игровые видеокарты

Обзор ноутбука TECNO MEGABOOK S14 (S14MM): OLED с HDR как новая норма

Итоги 2025-го: ИИ-лихорадка, рыночные войны, конец эпохи Windows 10 и ещё 12 главных событий года

Лучшие ИИ-сервисы и приложения 2025 года: боты одолевают

Итоги 2025 года: программное обеспечение

Лучшие игры 2025 года: выбор читателей и редакции

Итоги 2025 года: смартфоны

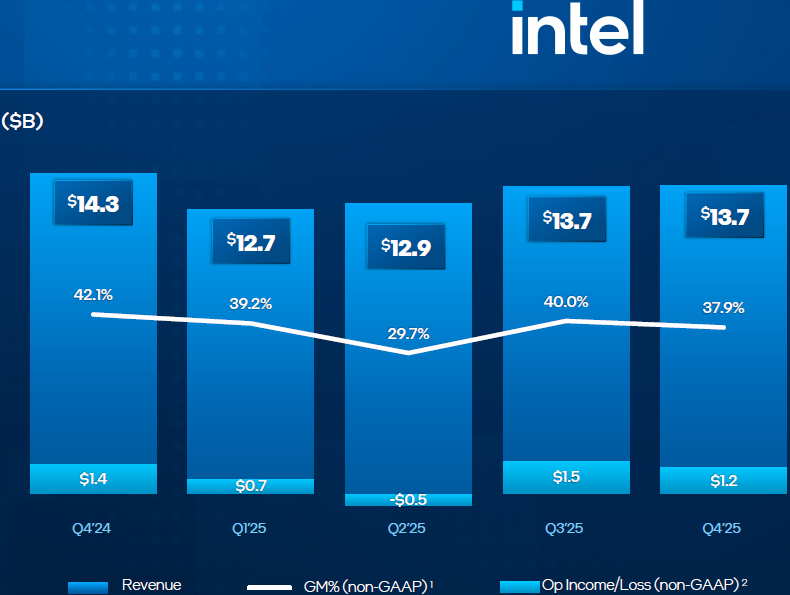

Источник изображений: Intel

Кроме того, как добавляет Reuters, прогнозы Intel на текущий квартал оказались ниже ожиданий рынка, что тоже способствовало снижению курса акций процессорного гиганта. Генеральный директор Лип-Бу Тан (Lip-Bu Tan) был вынужден признаться: «В краткосрочной перспективе, к моему сожалению, мы не можем в полной мере удовлетворять рыночный спрос». По его словам, команда руководителей неустанно работает над повышением производительности предприятий Intel, и хотя выход годной продукции соответствует внутренним плановым показателям, он всё равно ниже того уровня, на который хотел бы рассчитывать глава компании. «Ускорение роста выхода годной продукции станет важным рычагом в 2026 году, поскольку мы стараемся лучше поддерживать наших клиентов», — добавил Тан. Уровень выхода годной продукции и объёмы её производства в целом не устраивают его лично, и над этим компании предстоит работать, по словам руководителя.

В текущем квартале Intel рассчитывает выручить от $11,7 до $12,7 млрд, что на $500 млн ниже результата аналогичного квартала предыдущего года, а также ниже прогноза сторонних аналитиков, которые рассчитывали на $12,5 млрд выручки. Финансовый директор Intel Дэвид Зинснер (David Zinsner) пояснил, что дополнительное количество дефицитных процессоров для серверного применения появится не ранее конца текущего квартала. В четвёртом квартале запасы готовой продукции были почти полностью истощены. Навёрстывать отставание предложения от спроса придётся в течение нескольких месяцев, поставки будут наращиваться каждый квартал в этом году. Глава корпорации Лип-Бу Тан добавил, что на улучшение положения Intel в целом уйдёт много времени — возможно, несколько лет. Сейчас, по его мнению, одна из проблем Intel заключается в исполнительской дисциплине, которую надо улучшать.

Капитальные затраты в текущем году Intel решила оставить на уровне предыдущего, хотя ранее хотела их сократить. Тем не менее, положительный эффект от установки нового оборудования и внедрения новых техпроцессов почувствуется не ранее 2027 года, по словам Зинснера. Другой проблемой является тесная взаимосвязь производственных возможностей Intel в клиентском и серверном сегментах рынка. Если резко наращивать производство чипов для ЦОД, то пострадает сегмент ПК. Финансовый директор пояснил, что на продуктовом направлении в этом квартале выручка сильнее сократится в сегменте ПК, чем в серверном.

Кроме того, руководство Intel обеспокоено ростом цен на память, ведь он способен снизить спрос на ноутбуки и компьютеры. Зинснер пояснил, что умеренный прогноз по динамике выручки на текущий квартал обусловлен отсутствием у Intel возможности быстро удовлетворить спрос на свою продукцию. Норма прибыли в годовом сравнении опустится сразу на 4,7 п.п. до 34,5 %, во многом из-за высоких расходов на масштабирование производства и освоение новых техпроцессов. Такие значения показателя категорически не устраивают руководство компании.

Прошлый квартал Intel завершила снижением совокупной выручки на 4,1 % до $13,7 млрд, причём аналитики рассчитывали на чуть менее низкую сумму — $13,4 млрд. Чистые убытки за квартал достигли $600 млн, что значительно выше наблюдавшихся годом ранее $100 млн. Как отметил Зинснер, прошлый квартал был уже пятым по счёту, в течение которого Intel демонстрировала превышение выручки над прогнозом. Норма прибыли за период достигла 37,9 %, превысив собственные прогнозы компании. Негативное влияние на этот показатель продемонстрировало увеличение доли чипов для потребительских процессоров, заказываемых Intel на стороне (у конкурирующей TSMC).

Клиенты на технологию Intel 14A определятся к концу этого года, но Зинснер заявил, что компания вряд ли будет раскрывать их имена. Как только контракты с заказчиками будут заключены, Intel начнёт активно тратить средства на масштабирование производства чипов по технологии 14A, по словам финансового директора.

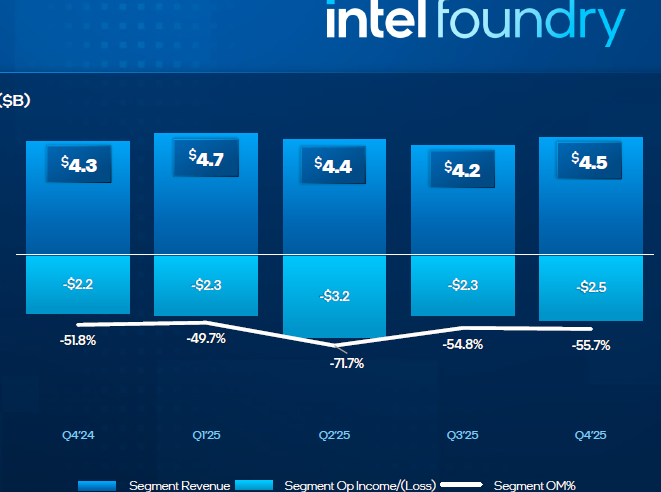

В прошлом квартале на контрактном направлении Intel выручила $4,5 млрд, что выше результата годичной давности на $200 млн, но операционные убытки компании в этом сегменте выросли с $2,2 до $2,5 млрд. По словам представителей Intel, растёт количество клиентов, заказывающих у компании не только обработку кремниевых пластин, но и тестирование и упаковку чипов. Во втором полугодии количество заказов на последнем направлении должно увеличиться.

Компания особо подчёркивает, что последовательный рост выручки на контрактном направлении на 6,4 % был обусловлен ростом доли кремниевых пластин, обрабатываемых с использованием EUV-литографии. Эта доля выросла с менее чем 1 % в 2023 году до более чем 10 % в 2025 году. Выручка Intel Foundry от внешних клиентов в четвёртом квартале выросла до $222 млн, но в значительной мере это определялось реструктуризацией, связанной с обособлением Altera. В текущем квартале выручка Intel на контрактном направлении должна последовательно вырасти на двузначное количество процентов.

Годовая выручка в размере $53 млрд почти не изменилась относительно предыдущего года, она почти на $25 млрд ниже исторического максимума, зарегистрированного в 2021 году. Норма прибыли по итогам прошлого года слегка выросла до 36,7 %. Свободных денежных средств на операционном уровне по итогам года было получено $9,7 млрд, а капитальные затраты составили $17,7 млрд. С учётом инвестиций в капитал корпорации, которые были сделаны в прошлом году властями США, компаниями Nvidia и SoftBank, процессорный гигант смог завершить год с $37,4 млрд свободных средств и высоколиквидных эквивалентов.

Выручка Intel в продуктовом сегменте в прошлом квартале выросла последовательно на 2 % до $12,9 млрд. Компания вынуждена разрываться между обслуживанием клиентского и серверного сегмента. Первый по-прежнему крупнее в показателях выручки, но второй растёт быстрее.

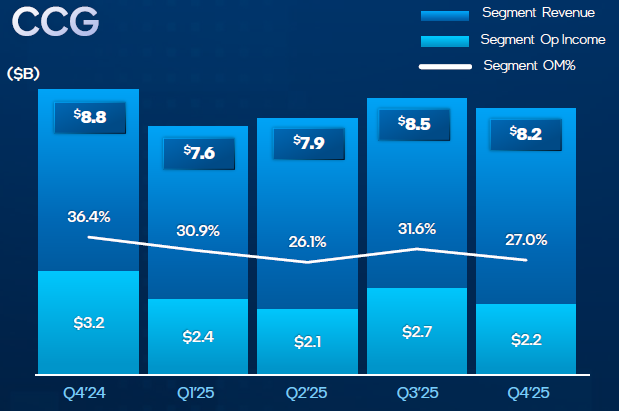

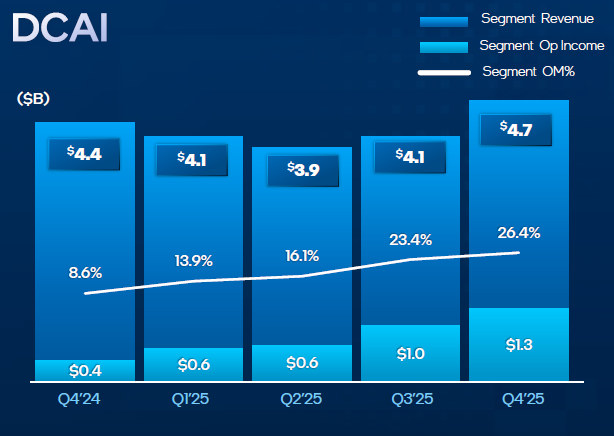

В частности, на клиентском направлении выручка Intel сократилась в годовом сравнении на 4 % до $8,2 млрд. Это произошло даже с учётом роста объёмов поставок процессоров для ПК с функцией ускорения ИИ на 16 %. Серверная выручка увеличилась последовательно на 15 % до $4,7 млрд, но рост мог бы оказаться выше, если бы не производственные ограничения компании. В любом случае, такой последовательный рост выручки на направлении ЦОД оказался крупнейшим за десять лет и превзошёл собственные ожидания компании.

В сегменте ASIC, за которое отвечает получившая определённую независимость Altera, выручка Intel выросла более чем на 50 % по итогам всего 2025 года, а в четвёртом квартале увеличилась на 26 % последовательно. В прошлом квартале она вышла на годовой приведённый уровень более $1 млрд.